ارزش خالص دارایی یا NAV چیست؟

در دنیای مالی و سرمایهگذاری، مفاهیم و اصطلاحات مختلفی وجود دارند که برای افرادی که به تازگی با این حوزه آشنا شدهاند، ممکن است گیجکننده باشند. یکی از این مفاهیم که در صنعت سرمایهگذاری بسیار مهم است، ارزش خالص دارایی یا به اختصار NAV است. این مفهوم به ما کمک میکند تا بفهمیم که یک صندوق سرمایهگذاری، صندوق بازنشستگی یا هر نوع سرمایهگذاری دیگر در حقیقت چه مقدار ارزش دارد.

در اصل،NAV نشاندهنده ارزش تمام داراییهای یک صندوق سرمایهگذاری است که به تعداد واحدهای سهام صندوق تقسیم میشود. به عبارت دیگر،NAV نشان میدهد که هر واحد سهام یک صندوق سرمایهگذاری چه مقدار ارزش دارد. این ارزش معمولاً به صورت روزانه محاسبه شده و به عنوان یک معیار مهم برای ارزیابی عملکرد سرمایهگذاری استفاده میشود. در این مطلب از رده، به بررسی دقیقتر این مفهوم و نحوه محاسبه آن خواهیم پرداخت.

مفهوم ارزش خالص دارایی (NAV) چیست؟

از لحاظ نظری، هر واحد تجاری یا محصول مالی که با مفاهیم حسابداری داراییها و بدهیها سر و کار دارد، میتواند NAV داشته باشد. در زمینه شرکتها و واحدهای تجاری، تفاوت بین دارایی و بدهی به عنوان دارایی خالص یا ارزش خالص یا سرمایه شرکت شناخته میشود. اصطلاح NAV در رابطه با ارزشگذاری و قیمتگذاری صندوقها محبوبیت بیشتری کسب کرده است که با تقسیم اختلاف بین داراییها و بدهیها بر تعداد سهام سرمایهگذاران حاصل میشود. ارزش خالص دارایی صندوق برای واحد هر سهم صندوق بیان میشود، چون استفاده از آن برای ارزیابی و معامله صندوق سهام را آسانتر میکند.

اغلب، NAV به ارزش دفتری یک کسبوکار نزدیک یا برابر با آن است. شرکتهایی که پیشبینی میشود رشد بالایی داشته باشند، به طور سنتی بیشتر از آن چه NAV نشان میدهد ارزش دارند. NAV اغلب برای یافتن سرمایهگذاریهای زیر قیمت یا بالاتر از قیمت نسبت به ارزش بازار مقایسه میشود. همچنین چندین نسبت مالی وجود دارد که از مضارب NAV یا ارزش شرکت برای تجزیه و تحلیل استفاده میکنند.

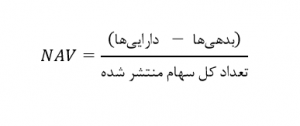

فرمول NAV برای یک صندوق سرمایهگذاری به صورت زیر قابل محاسبه است:

عوامل موثر بر ارزش خالص دارایی (NAV)

عوامل متعددی وجود دارند که بر ارزش خالص دارایی تأثیر میگذارند. برخی از این عوامل عبارتند از:

قیمت داراییها: قیمت داراییهایی که در صندوق سرمایهگذاری یا سبد داراییها وجود دارند، تأثیر مستقیمی بر NAV دارد. اگر قیمت داراییها افزایش بیابد، NAV نیز افزایش خواهد یافت و بالعکس.

سود و زیان: سود و زیان حاصل از سرمایهگذاریهای صندوق نیز به NAV اضافه یا از آن کم میکند. سود حاصل از فروش داراییها یا درآمد حاصل از سرمایهگذاریها به ارزش خالص دارایی افزوده میشود، در حالی که زیانها از NAV کسر میشوند.

هزینهها: هزینههای مرتبط با مدیریت صندوق سرمایهگذاری، نظارت، حفظ و نگهداری داراییها نیز بر NAV تاثیرگذارند. هزینههای مدیریتی و عمومی که از داراییها کسر میشوند، NAV را کاهش میدهند.

تغییرات تعداد واحدهای سهام: اگر تعداد واحدهای سهام یک صندوق سرمایهگذاری افزایش بیابد، NAV کاهش مییابد و بالعکس. این تغییرات معمولاً به دلیل خرید یا فروش سهام توسط سرمایهگذاران اتفاق میافتد.

تأثیرات ارزی: اگر داراییهای صندوق سرمایهگذاری در ارزهای مختلف قرار داشته باشد، تغییرات نرخ ارز نیز میتواند بر NAV تأثیر بگذارد. تغییرات نرخ ارز میتواند ارزش داراییها را تغییر دهد و در نتیجه NAV را تحت تأثیر قرار دهد.

این موارد فقط برخی از عواملی هستند که میتوانند بر ارزش خالص دارایی یا NAV تأثیر بگذارند. همچنین، عوامل دیگری مانند تغییرات بازار، شرایط اقتصادی، سیاستهای مالیاتی و قوانین مربوط به سرمایهگذاری نیز میتوانند تأثیرگذار باشند.

انواع NAV در صندوقهای سرمایهگذاری

در صندوقها میتوان دو نوع NAV تعریف کرد که سرمایهگذاران بیشتر با آن سروکار دارند:

NAV صدور

NAV صدور به هزینهای اطلاق میشود که سرمایهگذاران برای خرید واحدهای صندوق پرداخت میکنند. کارمزد معامله نیز در این مبلغ محاسبه شده و به همین دلیل،NAV صدور اندکی بیشتر از NAV هر واحد است. این NAV بر اساس ارزش خالص دارایی در روز بعد از ثبت درخواست خرید به دست میآید.

NAV ابطال

NAV ابطال به مبلغی گفته میشود که دارنده واحد صندوق در ازای فروش کسب میکند. با توجه به کسرشدن کارمزد معامله، قیمت NAV ابطال از NAV هر واحد کمتر خواهد بود. NAV ابطال بر اساس ارزش خالص دارایی در روز بعد از ثبت درخواست فروش محاسبه میشود.

یک مثال از محاسبه ارزش خالص دارایی

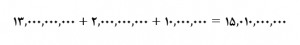

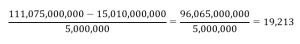

فرض کنید کل ارزش سرمایهگذاریهای اوراق بهادار مختلف یک صندوق سرمایهگذاری مشترک 100 میلیارد تومان باشد که براساس قیمتهای بسته شدن در پایان روز برای هر دارایی جداگانه محاسبه شده است. این صندوق همچنین 7 میلیارد تومان وجه نقد و اوراق بهادار با قابلیت نقدشوندگی بسیار بالا دارد و کل مطالبات آن 4 میلیارد تومان است. درآمد تحقق یافته روز 75 میلیون تومان است. این صندوق 13 میلیارد تومان بدهی کوتاهمدت و 2 میلیارد تومان بدهی بلندمدت دارد. هزینههای تحقق یافته روز آن نیز 10 میلیون تومان است. این صندوق 5 میلیون سهم منتشر شده دارد. میخواهیم با استفاده از فرمول فوق، بدانیم که مقدار NAV چیست و چه عددی به دست میآید.

مجموع داراییها برابر است با:

![]()

مجموع بدهیها نیز برابر است با:

بنابراین، NAV برابر است با:

مزایای استفاده از NAV در سرمایهگذاری

برخی از مزایای NAV عبارتند از:

شفافیت: NAV به سرمایهگذاران اطلاعات دقیقی درباره ارزش واقعی سهام صندوق در زمان صدور میدهد و از شفافیت بالایی برخوردار است.

ارزش قابل اعتماد: NAV به عنوان مبنای محاسبه قیمت خرید و فروش واحدهای سهام صندوق استفاده میشود و به سرمایهگذاران اعتماد بیشتری درباره ارزش سهام صندوق میدهد.

ارزش قابل مقایسه: با استفاده از NAV، سرمایهگذاران میتوانند ارزش صندوقهای مختلف را با یکدیگر مقایسه کنند تا تصمیمگیری بهتری درباره سرمایهگذاریهای خود داشته باشند.

انعطافپذیری: NAV به سرمایهگذاران امکان محاسبه ارزش سهام صندوق در هر زمانی را میدهد و این امر انعطافپذیری بیشتری در سرمایهگذاری فراهم میکند.

معایب استفاده از NAV در سرمایهگذاری

برخی از معایب NAV عبارتند از:

تأخیر در اطلاعات: محاسبه NAV ممکن است زمانبر باشد و این موجب تأخیر در دریافت اطلاعات جدید درباره ارزش سهام صندوق شود.

تأثیر نوسانات بازار: NAV معمولاً بر اساس ارزش داراییهای صندوق در زمان صدور محاسبه میشود و نوسانات بعدی بازار در ارزش سهام صندوق تأثیری ندارد.

عدم در نظر گرفتن هزینههای خرید و فروش: در محاسبه NAV، هزینههای خرید و فروش سهام صندوق در نظر گرفته نمیشود و این میتواند تأثیری در ارزش نهایی سهام صندوق داشته باشد.

وابستگی به ارزش داراییهای صندوق: NAV به طور مستقیم به ارزش داراییهای صندوق وابسته است و در صورتی که ارزش داراییها تغییر کند،NAV نیز تغییر خواهد کرد.