شرایط انتقال وام مسکن، تعویض وثیقه و تسویه وام چیست؟

راهنمای کامل انتقال وام مسکن را اینجا بخوانید

موضوعات انتقال وام، تعویض وثیقه و تسویه وام، سه جزء مهم قوانین و مقررات بانکی به شمار میآیند که نیاز به رعایت شرایط و مدارک خاصی دارند. این مطلب زمانی برای شما مهم خواهد شد که قصد فروش ملک خود را دارید. در این مطلب هر کدام از این موضوعات را بررسی کردهایم. لازم به ذکر است که میتوانید فهرست وام مسکن بانک مسکن را در بخش وام مشاهده کنید.

انتقال وام مسکن

انتقال وام مسکن به معنی انتقال بدهی وام مسکن از وامگیرنده فعلی به فرد دیگری است. این فرایند، معمولاً در مواردی رخ میدهد که وامگیرنده قصد فروش ملک خود را دارد و میخواهد بدهی وام مسکن را به خریدار جدید منتقل کند. در واقع شما مانده بدهی تسهیلات دریافتی خود را به خریدار جدید ملک انتقال میدهید. منظور از اصطلاح “صلح وام” هم همین روش است. فرض کنید ملک خود را به مبلغ 5 میلیارد تومان برای فروش گذاشتهاید. سند ملکتان به علت دریافت تسهیلات مسکن در رهن است. شما بایستی به شعبه بانک مسکن مراجعه و اصل و سود تسهیلات باقیمانده خود را جویا شوید. قاعدتاً سود تسهیلات آینده وام به شما بیارتباط است. فرض کنیم مبلغ باقیمانده 200 میلیون تومان از سوی بانک اعلام شد. شما پس از کسر سود تسهیلات که به عنوان مثال 50 میلیون تومان است، بایستی 150 میلیون را ملاک محاسبه قرار دهید. 10درصد این مبلغ + کارمزد (در حال حاضر یک تا 10درصد است.) باید به بانک بپردازید. البته این دو پرداختی شرایطی دارد که در ادامه میخوانید.

شرایط انتقال وام مسکن

- انتقال به بستگان نزدیک: انتقال مانده بدهی وام مسکن بین بستگان نزدیک، از جمله همسر، فرزند و والدین، معمولاً سادهتر از انتقال به افراد غیر نزدیک است.

در این حالت، نیازی به واریز درصدی از مانده بدهی وجود ندارد و بانک برای این انتقال صرفاً یک درصد ( تا 10درصد) از مانده بدهی را به عنوان کارمزد دریافت میکند.

- انتقال به سایر افراد: در مواردی که وام مسکن به فردی غیر از بستگان نزدیک منتقل شود، بانک شرایط و مدارک بیشتری را برای انجام این فرایند درخواست میکند. در این حالت 10درصد مانده وام پس از کسر سود تسهیلات آینده (و کارمزد) را در نظر بگیرید.

مدارک مورد نیاز برای انتقال وام مسکن

در انتقال وام مسکن، مدارکی که باید به بانک ارائه شود، شامل موارد زیر است:

- اصل و کپی سند مالکیت: این سند مالکیت ملک مورد معامله را تأیید میکند.

- اصل و کپی مبایعهنامه: مبایعهنامه توافق بین فروشنده و خریدار را برای انتقال ملک نشان میدهد.

- اصل شناسنامه و کارت ملی خریدار و فروشنده (وکیل در صورت وجود): این مدارک شناسایی خریدار و فروشنده و اعتبار آنها را برای بانک تأیید میکند.

- مدارک شغلی خریدار (انتقال گیرنده): ارائه مدارک شغلی خریدار برای ارزیابی توانایی پرداخت وام الزامی است.

نکات مهم انتقال وام مسکن

- خریدار جدید نباید سابقه چک برگشتی یا تسهیلات سررسید گذشته داشته باشد.

- اقساط تسهیلات تا ماه جاری پرداخت و اقساط معوق وجود نداشته باشد.

- برخی از وامها، از جمله وامهای ایثارگران (اقشار خاص)، مسکن مهر، جانبازان و .. قابل انتقال نیستند.

- مانده بدهی کمتر از 500 میلیون ریال قابل انتقال نیست.

- انتقال وام از زوجین به یکدیگر امکانپذیر نخواهد بود.

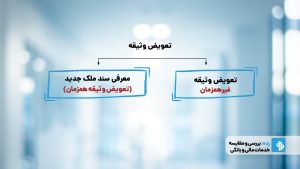

تعویض وثیقه

در برخی موارد، وامگیرنده ممکن است بخواهد وثیقهای را که برای وام قرار داده است، با وثیقه دیگری جایگزین کند. این کار معمولاً زمانی انجام میشود که وامگیرنده قصد فروش ملک وثیقهشده را داشته باشد یا به دلایلی نیاز به تغییر وثیقه خود داشته باشد.

تعویض وثیقه غیر همزمان

شاید تعویض وثیقه غیر همزمان را با اصطلاحهای دیگر همچون “فک ذمهای” نیز شنیده باشید. منطق این روش بدین صورت است که شما ابتدا سند ملک در رهن خود را آزاد کرده و سپس تا 6 ماه (بعضا 9 ماه تا یکسال) بایستی سند ملک جدید را معرفی کنید.

در این روش شما بایستی مانده اصل تسهیلات باقیمانده را به حساب واریز تا بانک مسکن با مسدودی آن مجوز فک رهن سند را به شما بدهد. مراحل این روش محبوب را به صورت خلاصه و ساده به شرح ذیل برای شما آوردهایم:

- ابتدا به شعبهای از بانک مسکن که وام خود را گرفتهاید مراجعه میکنید.

- درخواست خود را مبنی بر تعویض وثیقه به صورت غیرهمزمان به بانک میدهید.

- بانک استعلامات مورد نیاز را اخذ و سپس به شما مبلغی واریزی را اعلام کرده و شما آن مبلغ را به حساب واریز میکنید.

- بانک مبلغ واریز شده به حساب را مسدود و در صورت تایید استعلامات به شما نامهای جهت مراجعه به دفترخانه ارائه میدهد.

- پس از مراجعه به دفترخانه و ارائهی نامه بانک مسکن بایستی منتظر بمانید تا نماینده بانک مسکن مراجعه و سند شما را فک و دفترخانه نیز آن را رسمی کند و در نهایت سند ملک شما فک شده و میتوانید ملک خود را بفروشید و سند ملک جدیدتان را به بانک معرفی کنید.

فقط در نظر داشته باشید محدودیت زمانی برای معرفی سند وجود دارد که در حال حاضر 6 ماه اعلام شده ولی برخی از شعب بانک مسکن بنا بر ضرورت 9 ماه تا یکسال هم این مجوز را به شما میدهند.

به دلیل استقبال زیاد مردم از این روش یکسری نکات را برای سهولت شما آوردهایم:

- هزینه ارزیابی ملک جدید را در حساب و کتابتان لحاظ کنید. سابقا این هزینه معقول بوده و در برآورد مالی شما جایگاهی نداشته است. در حال حاضر حدود ۱۵ میلیون تومان بایستی هزینه ارزیابی پرداخت کنید.

- هزینه دفترخانهها مثل سابق نیست. شما وقتی تعویض وثیقه میکنید، مبلغی بایستی بابت فک رهن سند قدیم، مبلغی بابت سند رهنی جدید و مبلغی بابت سند قطعی انتقال از فروشنده به خریدار بپردازید. البته هزینه سند قطعی به صورت نصف / نصف به عهده طرفین است ولی سند رهنی به عهده خریدار ملک است. به صورت تقریبی حدود 20 میلیون تومان برای دفترخانه کنار بگذارید.

- اگر ملک مورد وثیقه جدید به عنوان وثیقه سایر بانکها یا نهادها باشد، امکان تعویض وثیقه وجود ندارد.

شرایط کلی تعویض وثیقه

- مطابقت ارزش وثیقه جدید با بدهی: مهمترین شرط تعویض وثیقه این است که ارزش وثیقه جدید باید معادل یا بیشتر از بدهی باشد. بانک از این طریق اطمینان پیدا میکند که حتی در صورت عدم توانایی وامگیرنده در بازپرداخت، میتواند از طریق وثیقه به بدهی دسترسی داشته باشد.

- تأیید شرایط ملک جدید: در صورتی که وثیقه جدید یک ملک مسکونی غیرنوساز باشد، باید شرایط و ضوابط مربوط به خرید ملک مسکونی در زمان اخذ تسهیلات رعایت شود. این شرایط شامل تأیید شهرداری و پایان کار ملک جدید است.

- پرداخت هزینهها: در فرایند تعویض وثیقه، وامگیرنده ملزم به پرداخت هزینه ارزیابی و کارمزد تعویض وثیقه بر اساس تعرفههای بانک است. این هزینهها برای بررسی ارزش وثیقه جدید و ثبت اطلاعات جدید در سیستم بانکی ضروری است.

مدارک لازم برای تعویض وثیقه

- سند ملک قدیم

- سند ملک جدید

- شناسنامه، کارت ملی خریدار

- شناسنامه، کارت ملی فروشنده

- پایان کار ملک جدید

- پروانه ساختمان ملک جدید (اصل و کپی)

- صورتمجلس تفکیکی

- مبایعهنامه (قولنامه) ملک جدید (اصل و کپی)

- استعلام طرح شهرداری و در صورت لزوم استعلامهای پروانه ساختمان و پایان کار

- بنچاق ملک جدید (اصل و کپی)

- هزینه علیالحساب ارزیابی

- پرداخت کارمزد تعویض وثیقه بر اساس تعرفههای بانک

تسویه وام و آزادسازی وثیقه

تسویه وام مسکن به صورت عادی نکته خاصی نداشته و شما پس از پرداخت بدهی خود به بانک مسکن و یا تسویه زودتر از موعد میتوانید سند خود را آزاد کنید. در همین راستا بانک مسکن طرحی با عنوان طرح رها به عنوان گزینهای دیگر در مقابل تسویه عادی برای مشتریان خود قرار داده است.

در این روش شما بایستی اقدام به افتتاح سپرده بلندمدت طرح رها کنید. در ادامه این طرح را برای شما تشریح میکنیم. این طرح به وامگیرندگان امکان میدهد که با پرداخت مبلغی بیشتر از مانده بدهی به صورت سپرده، وثیقه ملک خود را آزاد و سود دریافت کنند.

نکته مهم: اگر وام به صورت تسهیلات خرید اقساطی مسکن یا مشارکت ساخت دریافت شده باشد و ملک در رهن بانک باشد، امکان آزادسازی وثیقه وجود ندارد.

شرایط افتتاح سپرده طرح رها برای فک رهن

در صورتی که شخصی بخواهد وثیقه ملکی خود را آزاد کند، افتتاح یک سپرده سرمایهگذاری بلندمدت یکساله تحت عنوان طرح رها به وی پیشنهاد میشود. شرایط این سپرده به شرح زیر است:

- میزان سپرده: مبلغ سپرده باید حداقل 110 درصد مانده بدهی باشد.

- نرخ سود: سود علیالحساب این سپرده 20 درصد تعیین شده است.

- مسدود بودن سپرده تا پایان مدت قرارداد: مبلغ سپرده تا پایان مدت قرارداد و پرداخت آخرین قسط مسدود خواهد بود و وامگیرنده نمیتواند به آن دسترسی داشته باشد.

جمعبندی

موضوعات انتقال وام، تعویض وثیقه و تسویه وام، هرکدام شرایط و ضوابط خاص خود را دارند. در شرایط انتقال وام مسکن، انتقال به بستگان نزدیک سادهتر است و نیازی به پرداخت درصدی از بدهی ندارد. در بحث تعویض وثیقه، ارزش ملک جدید باید معادل یا بیشتر از بدهی باشد و هزینه ارزیابی و کارمزد تعویض وثیقه نیز توسط وامگیرنده پرداخت میشود.

در مورد تسویه وام و آزادسازی وثیقه، افتتاح سپرده طرح رها یک راهکار مفید است که با پرداخت مبلغی معادل 110 درصد مانده بدهی به عنوان سپرده، امکان آزادسازی وثیقه فراهم میشود. با رعایت این شرایط و ارائه مدارک لازم، وامگیرندگان میتوانند به سادگی به انتقال وام، تعویض وثیقه و تسویه وام بپردازند و از مزایای بانکی بهرهمند شوند.

سلام

یه سوال داشتم

چه زمان مبلغ مسدود شده در بانک جهت وثیقه ازاد وقابل برداشت است؟