آشنایی با انواع کندل یا نمودار شمعی در بورس

با عبارتهای پیچیده بورسی با زبان ساده آشنا شوید

همانطور که گفتیم در تحلیل تکنیکال معمولا از سه نوع نمودار استفاده میشود، اما نمودار شمعی بورس یا همان کندل در بورس به دلایل مختلف برای تحلیلگران تکنیکال، بخصوص افرادی که بهتازگی میخواهند این روش تحلیلی را یاد بگیرند، جذابیت ویژهای دارد.

کندل در بورس چیست؟

در تصویر زیر نمونهای از یک نمودار شمعی را مشاهده میکنید. همانطور که در این تصویر میبینید، این نمودار از تعداد زیادی واحد مجزا تشکیل میشود، واحدهایی که مانند آجرهای سازنده نمودار هستند. در نمودار شمعی، هر کدام از این واحدها را «شمع» یا «کندل» مینامیم (واژه کندل در انگلیسی به معنی شمع است).

نکته: کندلها میتوانند به بازههای زمانی مختلفی مربوط باشند؛ از بازههای یک دقیقهای و پنج دقیقهای گرفته تا بازههای ماهانه و سالانه. در این مطلب، در نمودارهای واقعی از کندلهای روزانه استفاده کردهایم. هر کدام از این کندلها نماینده یک روز معاملاتی هستند.

کندل چه اطلاعاتی را به نمایش میگذارد؟

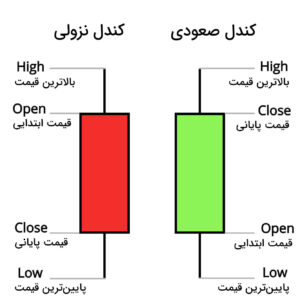

روی هم رفته هر کدام از این کندلها چهار داده را به نمایش میگذارد. به زبان سادهتر، هر کندل چهار بخش اصلی دارد؛ قیمت ابتدایی (Open)، قیمت پایانی(Close)، بالاترین قیمت (High) و پایینترین قیمت (Low). در تصویر زیر اجزای اصلی دو کندل را مشاهده میکنید. دقت کنید که به طور کلی دو نوع کندل داریم: کندل صعودی که معمولا با رنگ سبز یا سفید نمایش داده میشود و کندل نزولی که با رنگ قرمز یا مشکی مشخص میشود.

روی هم رفته هر کدام از این کندلها چهار داده را به نمایش میگذارد. به زبان سادهتر، هر کندل چهار بخش اصلی دارد؛ قیمت ابتدایی (Open)، قیمت پایانی(Close)، بالاترین قیمت (High) و پایینترین قیمت (Low). در تصویر زیر اجزای اصلی دو کندل را مشاهده میکنید. دقت کنید که به طور کلی دو نوع کندل داریم: کندل صعودی که معمولا با رنگ سبز یا سفید نمایش داده میشود و کندل نزولی که با رنگ قرمز یا مشکی مشخص میشود.

قیمت ابتدایی: اولین معاملهای که در یک بازه زمانی صورت میگیرد، قیمت ابتدایی یا گشایش را مشخص میکند.

قیمت پایانی: آخرین معاملهای که در یک بازه زمانی صورت میگیرد، آخرین قیمت یا قیمت پایانی را مشخص خواهد کرد.

نکته: وقتی قیمت ابتدایی پایینتر از قیمت پایانی باشد (یعنی در طول جلسه معاملاتی، خریداران حاضر شدهاند خریدهایشان را با قیمتهای بالاتر انجام بدهند)، کندل صعودی خواهیم داشت و رنگ بدنه این کندل سبز یا سفید خواهد بود. در این حالت قسمت پایین بدنه کندل قیمت گشایش و قسمت بالایی بدنه آخرین قیمت را مشخص خواهد کرد.

اما وقتی قیمت پایانی پایینتر از قیمت ابتدایی باشد، کندل نزولی خواهیم داشت که قسمت بالای بدنه کندل مشخصکننده قیمت ابتدایی و قسمت پایین آن مشخصکننده آخرین قیمت یا قیمت نهایی خواهد بود. این نوع کندل را هم معمولا با رنگ قرمز یا مشکی نمایش میدهند.

بالاترین قیمت: اما معمولا قیمتها رشد یا نزول یکنواخت ندارند و دائما در حال نوساناند. بنابراین در یک جلسه معاملاتی، اولین قیمت و آخرین قیمت به معنای بیشترین و کمترین قیمت در این بازه زمانی نیست. «بالاترین قیمت» یا High بیشترین قیمتی است که در بازه زمانی مورد نظر تجربه شده باشد. این عدد به صورت دنباله بالایی یا سایه بالایی کندل نمایش داده میشود.

پایینترین قیمت: این عدد هم چیزی نیست جز پایینترین قیمتی که در بازه زمانی مورد نظر تجربه شده است. این قیمت را هم به صورت دنباله پایینی یا سایه پایینی کندل نمایش میدهند.

یک مثال از کندل یا نمودار شمعی

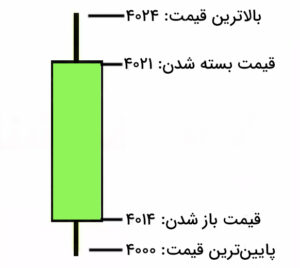

در تصویر زیر یک کندل نمونه را میبینید که قیمت ابتدایی، قیمت پایانی، بالاترین قیمت و پایینترین قیمت در آن مشخص شده است.

همانطور که ملاحظه میکنید، کندل تصویر بالا یک کندل صعودی است و در آن قیمت ابتدایی (که معاملات بازار با آن آغاز شده) پایینتر از قیمت پایانی است (که معاملات بازار با آن خاتمه یافته).

اجزای کندل یا نمودار شمعی

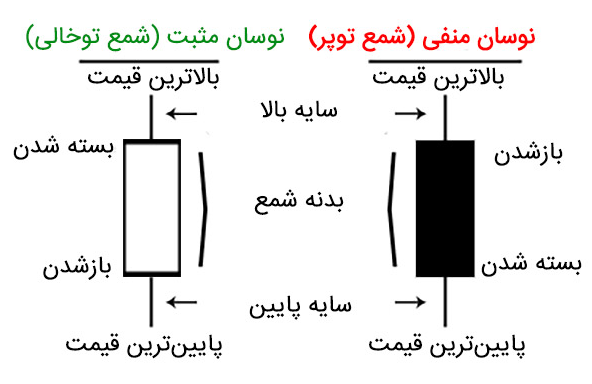

کندلها از یک بدنه اصلی، سایه بالا و سایه پایین تشکیل میشوند و همین اجزا هستند که شکل کلی هر کندل را مشخص میکنند.

بدنه: فاصله بین قیمت ابتدایی و قیمت پایانی که معمولا به شکل یک مستطیل سبز یا قرمز نمایش داده میشود، بدنه اصلی کندل را تشکیل میدهد. اگر کندل صعودی باشد، ضلع پایین مستطیل نشاندهنده قیمت ابتدایی و و ضلع بالایی آن نشاندهنده قیمت پایانی خواهد بود و این بدنه با رنگ سبز مشخص خواهد شد. در کندلهای نزولی هم ضلع بالایی مستطیل نشاندهنده قیمت ابتدایی و ضلع پایین آن نشاندهنده قیمت پایانی است و کندل معمولا با رنگ قرمز مشخص میشود. دقت کنید که اگر قیمت ابتدایی و پایانی برابر باشند، این بدنه به شکل یک خط صاف خواهد بود.

سایه بالا: در کندلهای صعودی، فاصله بین قیمت پایانی و بیشترین قیمت به شکل یک خط صاف عمودی در بالای بدنه به نمایش در میآید. در کندلهای نزولی، سایه بالایی نشاندهنده فاصله قیمت ابتدایی و بیشترین قیمت است. دقت کنید که اگر بیشترین قیمت و قیمت ابتدایی (یا پایانی) برابر باشند، کندل سایه بالا نخواهد داشت.

سایه پایین: سایه پایین هم مانند سایه بالا، یک خط عموی است که در پایین کندل نمایش داده میشود. در کندلهای صعودی، این کندل نشاندهنده فاصله بین کمترین قیمت و قیمت ابتدایی است. در کندلهای نزولی، سایه پایین فاصله بین کمترین قیمت و قیمت پایانی را نمایش میدهد.

انواع الگوهای نمودار شمعی در تحلیل تکنیکال

نوسان قیمت در بازههای معاملاتی باعث میشود کندلهایی با شکلهای متنوع ایجاد شود. معاملهگران و تحلیلگران تکنیکال تلاش میکنند با استفاده از الگوهایی که این کندلها در کنار یکدیگر ایجاد میکنند، تحرکات بازار را تفسیر کنند و از این اطلاعات برای انجام معاملات بهره بگیرند. در ادامه تعدادی از معروفترین الگوهای شمعی را مرور میکنیم.

الگوهای تککندلی

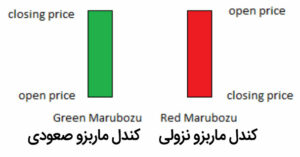

کندل ماربزو

کندلهایی هستند که سایه بالا و پایین ندارند و به شکل یک مستطیل کامل روی نمودار مشاهده میشوند. کندل ماربزو صعودی (سبز یا سفید) کندلی است که نشان میدهد بازار در یک روند صعودی قوی است و خریداران دست بالا را دارند. در این حالت کمترین قیمت یا قیمت کف همان قیمت ابتدایی یا گشایش بازار است و قیمت سقف یا بیشترین قیمت با قیمت پایانی بازار برابر است.

کندلهایی هستند که سایه بالا و پایین ندارند و به شکل یک مستطیل کامل روی نمودار مشاهده میشوند. کندل ماربزو صعودی (سبز یا سفید) کندلی است که نشان میدهد بازار در یک روند صعودی قوی است و خریداران دست بالا را دارند. در این حالت کمترین قیمت یا قیمت کف همان قیمت ابتدایی یا گشایش بازار است و قیمت سقف یا بیشترین قیمت با قیمت پایانی بازار برابر است.

کندل ماربزو نزولی (قرمز یا مشکی) هم نشان میدهد که بازار در یک روند نزولی است و فروشندگان موفق شدهاند با قدرت تمام قیمت را پایین ببرند.

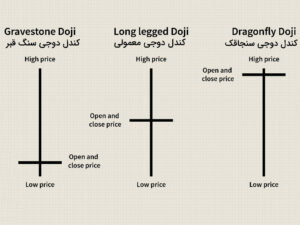

کندل دوجی

ویژگی اصلی کندل دوجی این است که قیمت ابتدایی و قیمت پایانی در آن برابر است. شکل کندل دوجی مانند یک علامت مثبت یا صلیب است. در این کندل، از آنجا که قیمت ابتدایی و پایانی برابر است، بدنه کندل به شکل یک خط افقی نمایش داده میشود و سایههای بالایی و پایینی هم نشاندهنده فاصله بیشترین و کمترین قیمت با قیمتهای ابتدایی و پایانی است. مفهوم کندل دوجی این است که بازار سردرگم است و هنوز مشخص نیست که قیمت قرار است به کدام سمت حرکت کند. به عبارت دیگر، قدرت خریداران و فروشندگان با یکدیگر برابری میکند و هنوز هیچ کدام از این دو گروه موفق نشده است گروه دیگر را شکست بدهد. اگر سایههای بالا و پایین کندل بلند باشند، نشاندهنده این است که هیجان زیادی بر بازار حاکم است و قیمت نوسان زیادی را تجربه کرده است.

ویژگی اصلی کندل دوجی این است که قیمت ابتدایی و قیمت پایانی در آن برابر است. شکل کندل دوجی مانند یک علامت مثبت یا صلیب است. در این کندل، از آنجا که قیمت ابتدایی و پایانی برابر است، بدنه کندل به شکل یک خط افقی نمایش داده میشود و سایههای بالایی و پایینی هم نشاندهنده فاصله بیشترین و کمترین قیمت با قیمتهای ابتدایی و پایانی است. مفهوم کندل دوجی این است که بازار سردرگم است و هنوز مشخص نیست که قیمت قرار است به کدام سمت حرکت کند. به عبارت دیگر، قدرت خریداران و فروشندگان با یکدیگر برابری میکند و هنوز هیچ کدام از این دو گروه موفق نشده است گروه دیگر را شکست بدهد. اگر سایههای بالا و پایین کندل بلند باشند، نشاندهنده این است که هیجان زیادی بر بازار حاکم است و قیمت نوسان زیادی را تجربه کرده است.

بعضی از تحلیلگران کندلهای دوجی را هم به سه دسته تقسیم میکنند: کندل دوجی معمولی، کندل دوجی سنگ قبر و کندل دوجی سنجاقک. در تصویر زیر انواع کندل دوجی را مشاهده میکنید.

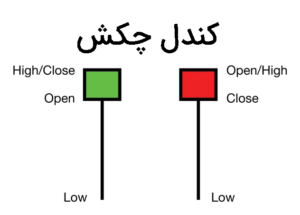

کندل چکش

چکش یا Hammer معمولا در انتهای یک روند نزولی دیده میشود. این نوع کندل سایه بالا ندارد و سایه پایینی آن دو تا سه برابر بدنه کندل است. اگر رنگ کندل سبز یا سفید باشد (قیمت پایانی بالاتر از قیمت ابتدایی قرار بگیرد) معمولا به این معناست که قدرت بیشتری دارد و انتظار میرود روند نزولی بازار از همین کندل تغییر کند.

چکش یا Hammer معمولا در انتهای یک روند نزولی دیده میشود. این نوع کندل سایه بالا ندارد و سایه پایینی آن دو تا سه برابر بدنه کندل است. اگر رنگ کندل سبز یا سفید باشد (قیمت پایانی بالاتر از قیمت ابتدایی قرار بگیرد) معمولا به این معناست که قدرت بیشتری دارد و انتظار میرود روند نزولی بازار از همین کندل تغییر کند.

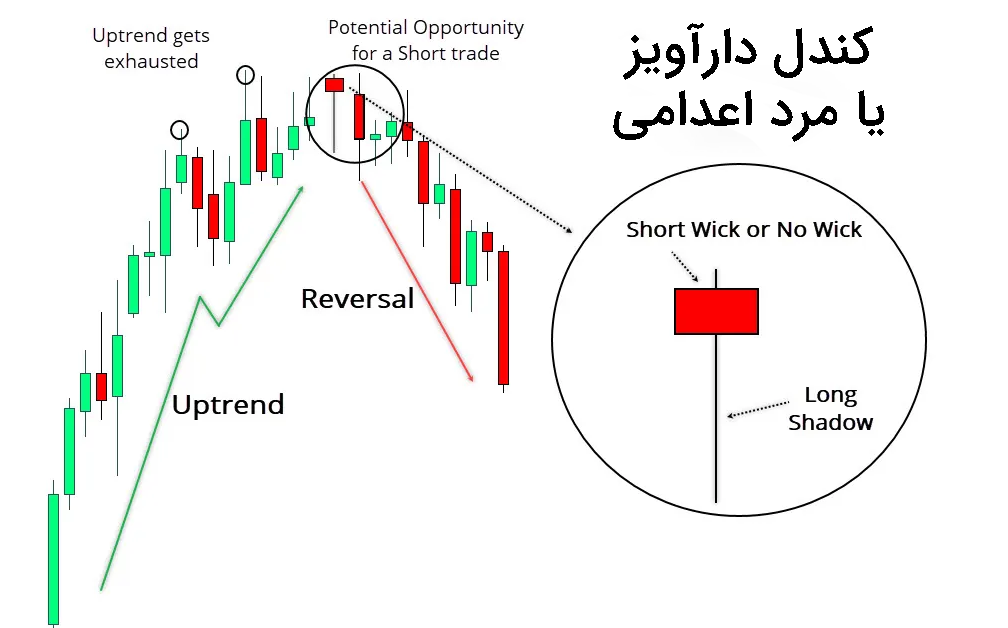

کندل دارآویز یا مرد اعدامی

این نوع کندل اغلب در انتهای یک روند صعودی شکل میگیرد. بدنه کندل دارآویز در قسمت بالای آن قرار میگیرد و سایه پایینی آن دو تا سه برابر اندازه بدنه است. کندل دارآویز نشانه پایان روند صعودی است و انتظار میرود پس از این کندل قیمت نزولی شود.

نکته: دقت کنید که الگوی چکش و دارآویز ظاهر مشابهی دارند، اما تفاوتشان در این است که الگوی چکش در انتهای یک روند نزولی و الگوی دارآویز در انتهای یک روند صعودی شکل میگیرد.

الگوهای دوکندلی

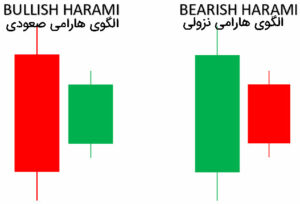

الگوی هارامی

بسیاری از الگوهای شمعی از دو یا چند کندل در کنار یکدیگر تشکیل میشوند. الگوی هارامی هم یکی از این نوع الگوهاست که از دو کندل تشکیل میشود. در الگوی هارامی، کندل اول بدنه بلندی دارد و بدنه کندل دوم کوچکتر است به طوری که بدنه بلند کندل اول، بدنه کوچک کندل دوم را کاملا میپوشاند.

بسیاری از الگوهای شمعی از دو یا چند کندل در کنار یکدیگر تشکیل میشوند. الگوی هارامی هم یکی از این نوع الگوهاست که از دو کندل تشکیل میشود. در الگوی هارامی، کندل اول بدنه بلندی دارد و بدنه کندل دوم کوچکتر است به طوری که بدنه بلند کندل اول، بدنه کوچک کندل دوم را کاملا میپوشاند.

خود الگوی هارامی دو نوع است: الگوی هارامی نزولی و الگوی هارامی صعودی. در الگوی هارامی نزولی، بدنه بلندتر صعودی است و معمولا رنگ سبز یا سفید دارد. این الگو نشانه این است که احتمالا روند صعودی قیمت به پایان رسیده است و قیمت به زودی با کاهش مواجه خواهد شد.

الگوی هارامی صعودی هم درست برعکس هارامی نزولی است؛ در این الگو، بدنه بلندتر نزولی است و رنگ قرمز یا مشکی دارد. این الگو نشانه این است که روند نزولی به پایان رسیده و احتمالا بهزودی یک روند صعودی آغاز خواهد شد.

نکته: واژه هارامی یک واژه ژاپنی و به معنای «باردار بودن» است. شکل ظاهری الگوی هارامی هم شبیه به یک زن باردار است.

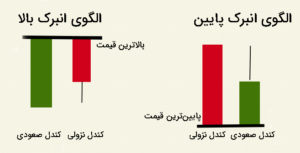

الگوی انبرک بالا و انبرک پایین

الگوی انبرک از دو کندل در کنار یکدیگر تشکیل میشود که قسمت بالا (یا پایینشان) در یک سطح قرار میگیرد. در الگوی انبرک بالا، کندل اول صعودی (سبز یا سفید) و کندل دوم نزولی (قرمز یا مشکی) است و لبههای بالایی کندلها همسطح هستند.

الگوی انبرک از دو کندل در کنار یکدیگر تشکیل میشود که قسمت بالا (یا پایینشان) در یک سطح قرار میگیرد. در الگوی انبرک بالا، کندل اول صعودی (سبز یا سفید) و کندل دوم نزولی (قرمز یا مشکی) است و لبههای بالایی کندلها همسطح هستند.

الگوی انبرک پایین هم درست برعکس است؛ کندل اول نزولی (قرمز یا مشکی) و کندل دوم صعودی (سبز یا سفید) است و لبههای پایینی دو کندل در یک سطح قرار میگیرند.

الگوی انبرک بالا به این شکل تفسیر میشود که قیمت پس از برخورد به مقاومت (سقف کندلها) روند نزولی در پیش گرفته است و احتمالا در معاملات آینده هم به نزول ادامه خواهد داد.

الگوی انبرک پایین هم معمولا به این معناست که روند نزولی قیمت بعد از برخورد به کف کندلها به پایان رسیده و در آینده قیمت یک روند صعودی را در پیش خواهد گرفت.

الگوهای سهکندلی

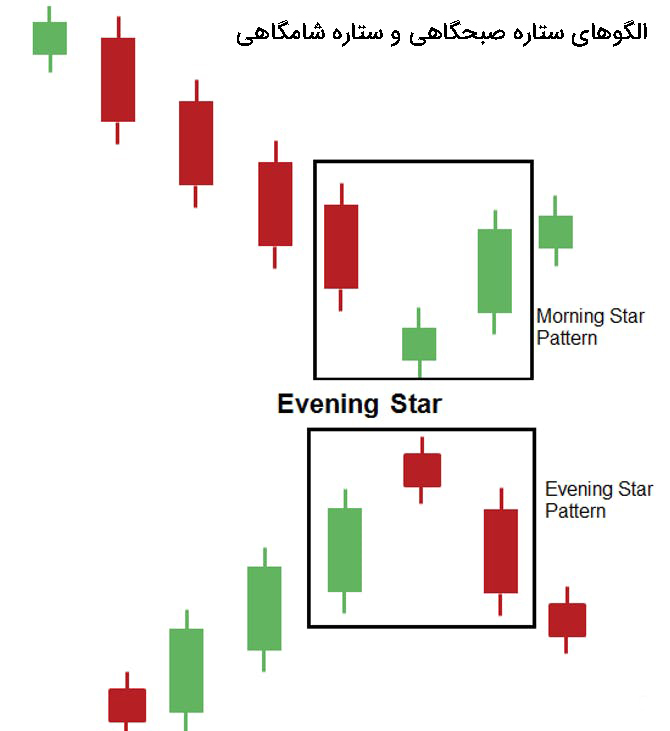

الگوهای ستاره صبحگاهی و ستاره شامگاهی

الگوی ستاره صبحگاهی از سه کندل تشکیل میشود و معمولا نشانه تغییر روند است. این الگو اغلب در انتهای یک روند نزولی تشکیل میشود. در الگوی ستاره صبحگاهی، کندل اول یک کندل نزولی بلند است. کندل دوم بدنهای کوچک دارد (این کندل میتواند به شکل یک کندل دوجی کوچک هم باشد) و کندل سوم یک کندل صعودی است که لبه بالای بدنه آن، بالاتر از قسمت پایین بدنه کندل اول قرار میگیرد و اصطلاحا در بدنه این کندل نفوذ میکند.

الگوی ستاره شامگاهی هم درست برعکس الگوی ستاره صبحگاهی است و معمولا نشانه پایان یک روند صعودی است.

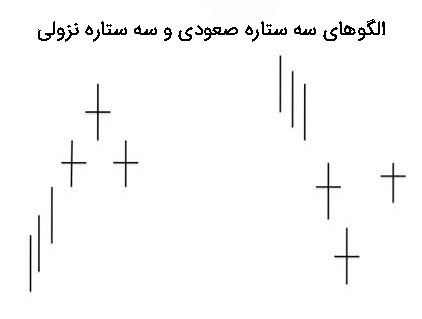

الگوهای ۳ ستاره صعودی و سه ستاره نزولی

الگوهای ۳ ستاره از سه کندل دوجی تشکیل میشود که سایههای نسبتا کوتاهی دارند و بدنههای کندلهای اول و دوم و همچنین بدنههای کندل دوم و سوم با یکدیگر فاصله دارند. به عبارت سادهتر، این الگوها شبیه به ۳ علامت مثبت (ستاره) هستند که تشکیل یک مثلث میدهند. در الگوی ۳ ستاره صعودی، یکی از راسهای مثلث پایینتر از ۲ راس دیگر و در الگوی ۳ ستاره نزولی، یکی از راسها بالاتر از ۲ راس دیگر قرار میگیرد.

الگوی ۳ ستاره صعودی معمولا نشانه انتهای یک روند نزولی است و بعد از آن یک روند صعودی شکل میگیرد. الگوی ۳ ستاره نزولی نشانه پایان روند صعودی و آغاز یک روند نزولی است.

نکته: همانطور که میبینید، الگوهای شمعی ژاپنی میتوانند نامهای بسیار متنوعی داشته باشند. اما یک تحلیلگر لازم نیست همه این الگوها و نامهایشان را به خاطر بسپارد. گاهی تعدادی از این نامها به الگوهای مشابهی اشاره دارند و ممکن است باعث گیج شدن تازهواردان شوند. پیشنهاد میکنیم به جای اینکه بخواهید همه انواع الگوهای شمعی را حفظ کنید، معروفترینهایشان را عمیقتر مطالعه کنید و سعی کنید دینامیک هر کدام از آنها را بهتر درک کنید. هر کدام از کندلها در نمودار شمعی حاصل هزاران معامله و فعالیت هزاران معاملهگر در آن بازه معاملاتی است و اگر بتوانید ارتباط بین شکل ظاهری هر کندل و فعالیت، احساسات و هیجانات معاملهگرانی که به آن کندل شکل بخشیدهاند را بهتر درک کنید، تحلیلگر هرچه بهتری خواهید بود.

نحوه کار با الگوهای کندل استیک

الگوهای شمعی میتوانند در تدوین استراتژی معاملاتی به کار گرفته شوند و به کارگیری الگوهای شمعی در استراتژیهای معاملاتی با ریزهکاریهای فراوانی همراه است. در اینجا یک مثال عملی از کاربرد الگوی چکش را با هم مرور میکنیم.

در نمودار زیر، یک کندل چکش را مشاهده میکنید که در انتهای یک روند نزولی ظاهر شده. سایه پایینی این کندل همانطور که میبینید بسیار بلند است. این کندل میتوانسته نشانه این باشد که بهزودی روند قیمت صعودی خواهد شد. در ادامه هم میبینید که کندلهای بعدی صعودی بودهاند و قیمت بالاتر رفته است.

در کندلی که بلافاصله بعد از کندل چکش ظاهر شده، قیمت ابتدایی (ضلع پایین مستطیل) یک شکاف بزرگ نسبت به قیمت انتهایی کندل چکش (ضلع بالایی بدنه کندل چکش) داشته است که این شکاف صعودی یکی دیگر از نشانههای آغاز یک روند صعودی است. یک استراتژی معاملاتی میتواند به این شکل باشد که هنگام شکل گیری این کندل (کندل صعودی بلند بعد از کندل چکش) وارد معامله بشویم و حد ضررمان را کمی پایینتر از سایه کندل چکش (پایینترین قیمت کندل چکش) قرار بدهیم. یک روش دیگر این است که اگر دیدیم روند صعودی قدرت بالایی دارد، حد ضررمان را زیر بدنه کندل چکش قرار بدهیم.

جمعبندی

شناخت کندلها و آشنا شدن با رایجترین الگوهای نمودار شمعی یکی از نخستین گامهای تحلیل تکنیکال است. باید توجه داشته باشید که شناخت کندلها (مثلا آشنایی با الگوهای شمعی برگشتی یا همان الگوهایی که نشانه تغییر روند به شمار میآیند) برای تحلیل تکنیکال نمودار یک سهم کافی نیست. همچنین نمیشود فقط با تکیه بر کندلها یک استراتژی معاملاتی تدوین کرد.

استفاده از الگوهای شمعی باید در کنار آشنایی عمیق با روندهای بازار، محدودههای حمایتی و مقاومتی و البته شناخت کافی از روانشناسی معاملات باشد. الگوهای شمعی نشانههایی از روند آتی قیمت را ارائه میدهند، اما این نشانهها به هیچ وجه برای پیشبینی روند قیمت در آینده کافی نیستند. یک علامت راهنمایی و رانندگی نمیتواند بهتنهایی مسیر رسیدن به شهر بعدی را به ما نشان بدهد، این علامت فقط میتواند به ما بگوید که چند صد متر جلوتر باید منتظر یک پیچ باشیم.

علاوه بر اینها، در بورس ما به دلیل وجود دامنه نوسان بسیاری از الگوهای شمعی بهخوبی شکل نمیگیرند. گاهی هم بعضی از بازیگران عمده بازار (بهویژه در سهمهای کوچک و متوسط) اصطلاحا «کندلسازی» میکنند. به این معنا که با کدهای معاملاتی متعددی که در اختیار دارند، به روند معاملات سهم جهت میدهند و کندلهایی را که خودشان میخواهند روی نمودار به وجود میآورند با این هدف که الگوهایی روی نمودار ایجاد کنند که برای معاملهگران تازهکار جذاب باشد و به روند آینده قیمت سهم جهت بدهند. هرچه نوسان قیمت طبیعیتر (دامنه نوسان محدودیت نداشته باشد) و تعداد و حجم معاملات بالاتر باشد، کندلها و الگوهایشان از اعتبار بیشتری برخوردار خواهند بود.